2008/06/07

税理士 湊 義和

解説

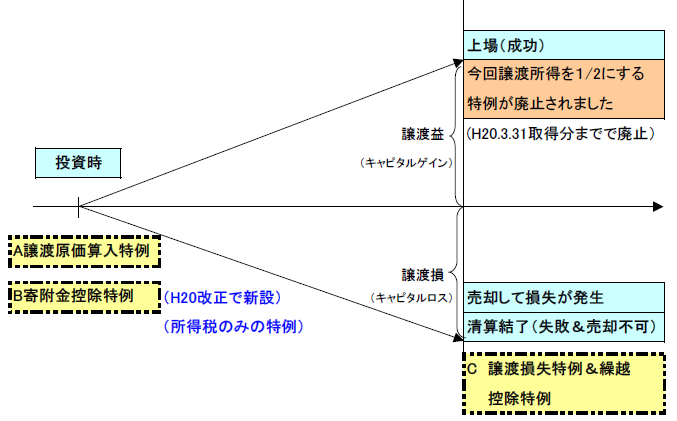

○3つの特例の概要を示すと以下のようになります。

エンジェル税制の株式を払込みにより取得上、控除することができます。これにより、エンジェル税制対象株式を取得しただけで譲渡所得を圧縮することができます。

☆注意点!第三者割当増資等に応募し、払込により取得した場合だけです。この制限は他の特例全てについて同じでです。

年間1,000万円を限度として、エンジェル税制対象株式の取得価額相当額を寄附金控除の対象とすることができます。

☆Aの規定は分離課税なので、7%又は15%の税圧縮効果。 Bの規定は総合課税なので、5%から40%の圧縮効果。

☆この特例は、Aとの選択適用となります。又この特例は所得税のみの特例で、住民税の寄附金控除にはありません。

通常、会社が事業に失敗し、その法人を清算し結了した場合には、その法人の株式に係る価値喪失の損失は譲渡ではないので、譲渡所得上何ら考慮されません。ただし、エンジェル税制対象株式の場合には、例外としてその価値喪失の株式の取得価額を他の株式の譲渡所得の計算上損失とみなして計算をすることができます。又、その損失の金額が大きく、その年度で控除しきれない場合には、翌年以後3年にわたって控除することができます。もちろん、エンジェル対象株式を売却して売却損が出た場合にも、繰越控除の特例が使えます。

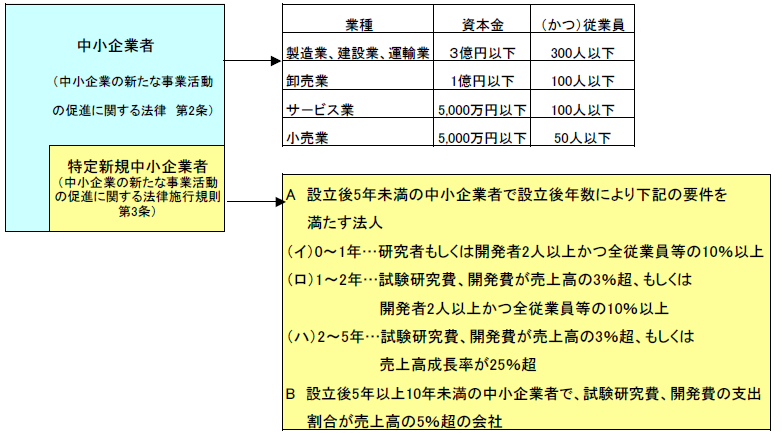

○エンジェル税制の対象となる株式とは以下のものです。

①第三者割当増資等の払込みにより取得したもの → したがって、売買により取得した株式は対象とはなりません。

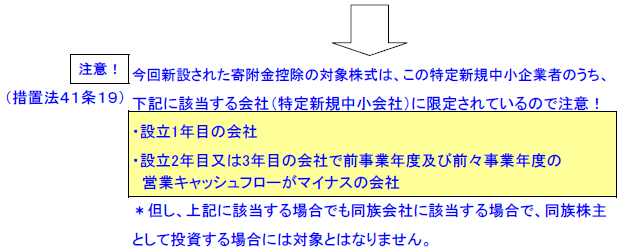

②特定新規中小企業者(注1)に該当する株式会社(中小企業新事業活動促進法7)

③設立後10年未満の中小企業者に該当する株式会社で、投資事業有限責任組合契約に従って取得したもの

④認可金融商品取引業協会の規則で指定を受けている株式会社(グリーンシート・エマージング銘柄)で、設立後10年未満の中小企業者

⑤認定地域再生計画(地域再生法8①)に記載されている事業を行なう特定地域再生事業会社であって、中小企業に該当するもの

(注1)特定新規中小企業者とは

以上

事務所HPはこちら⇒https://minato-bestpilot.co.jp/about/

Copyright © 2021 MinatoTax&Consulting Firm

Copyright 2017 MinatoTax&Consulting Firm