2008/09/12

税理士 湊 義和

![]()

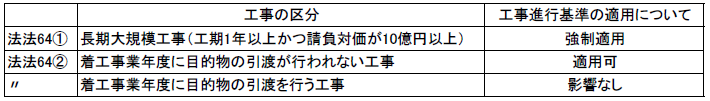

(1)税法における区分

(2)長期大規模工事における取扱い

①着手した事業年度後の事業年度において、長期大規模工事に該当することとなった場合(法令129⑤)

原則は、その該当することとなった日の属する事業年度において、進行割合に応じた全ての収益及び費用を認識します。特例として、既往事業年度分(着工事業年度からその該当することとなった日の属する事業年度の前年まで)の収益及び費用は、引渡事業年度まで繰延べることが出来ることが明確化されました。

②工事の進捗が初期段階の場合(法令129⑥)

長期大規模工事に該当する工事であっても、その事業年度終了時において、着手の日から6月を経過していないもの、及び工事進行割合が20%未満となっているものは、工事進行基準による収益及び費用はないものとすることが出来ます。ただし、工事進行基準により経理をした事業年度後の事業年度は、この限りではないと明確化され、各年において的確な見積り等を行うことを義務付けしています。

③対価の額が確定していない場合(法令129④)

工事原価の額と同額をその請負対価の額とみなすことが可能となっています。

(3)長期大規模工事以外の取扱い

①対価の額が確定していない場合(法令129⑨⑪)

上記(2)③同様、工事原価の額と同額をその請負対価の額をみなすことが可能となっています。また、請負対価の額が確定した日を着手の日として経理することが出来るようになりました。ただしこの場合、その着手の事業年度において、既往事業年度分の収益及び費用を全て計上することとなります。

(4)工事に着手したことの判定基準(法令129⑦⑩)

請け負った工事の内容を完成するために行う一連の作業のうち重要な部分の作業を開始したかどうかにより判定します。

原則は引き渡し時に認識します。ただし、法人税法上、工事進行基準を適用している場合には、収益の計上に合わせて認識することも認められています。

会計監査法人ではない企業において、工事進行基準を適用した場合、進捗率の計算により売上高の計上額が決定するため、その進捗率の計算(原価総額の見積計算)において恣意性の介入する可能性が指摘できます。

受注側

①売上を早期に計上することとなるため、完成引き渡し時に入金となる契約の場合には、法人税等の納税によるキャッシュアウトが先行するため、資金繰りに注意が必要です。ただし、前受金を収受できる契約形態であれば、資金繰りの問題もクリアできます。

②長期の受注制作期間においても、安定した経営成績が示せるため、外部利害関係者に対して、安定した情報が提供出来、また資金調達においてプラスとなる可能性があります。

発注側

①請負契約での支払サイトが従来より短くなることが考えられ、資金調達に注意が必要です。

②特に金融機関は、建物完成前での資金融資には限度があるため、より慎重な計画策定が必要となると考えられます。

①内部管理体制の構築

発生原価と原価見積総額との差額の検証が、常に可能となる管理体制が必要です。

①完成工事未収入金…貸倒引当金の対象債権に追加されました。

②注記事項…工事進行基準か工事完成基準か、適用の記載が必要となります。

①税法…法人はH20.4.1以後開始事業年度(個人はH21.1.1以後)から着手した工事について適用されます。

②会計基準…平成21年4月1日以後開始事業年度から適用されます。(早期適用も可です。その際には、当該事業年度の期首より適用し、期中からは認められないため留意して下さい。)

以上

事務所HPはこちら⇒https://minato-bestpilot.co.jp/about/

Copyright © 2021 MinatoTax&Consulting Firm

Copyright 2017 MinatoTax&Consulting Firm