2009/10/15

税理士 湊 義和

解説

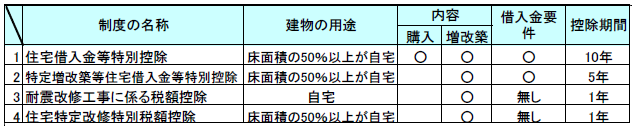

この制度については、前回の「Q:平成21年度(2009)で拡大した住宅関連の税額控除制度 その①(H21.10.15)」で解説していますので、そちらを参照してください。

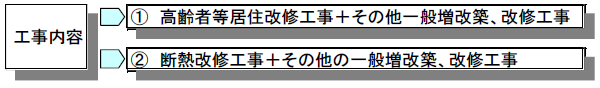

この制度は、以下の2つの目的で行った増改築工事が対象となります。

(1)高齢者等居住改修工事の場合

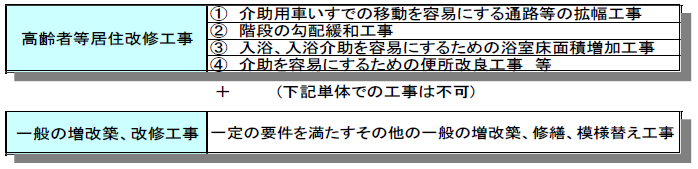

①対象となる改修工事

以下のような高齢者が居住しやすいように改修する工事と、その工事と合わせて行った一般の増改築工事が対象となります。

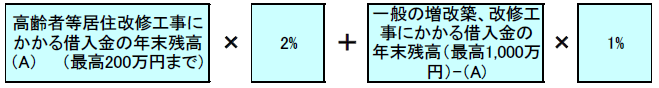

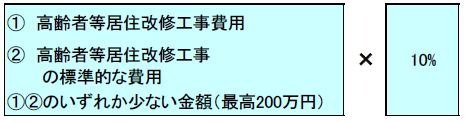

②税額控除額の計算方法

(借入金は償還期間5年以上のもの)

③控除期間

上記①の工事を行った日から6ヶ月以内に、居住の用に供した場合には、居住を開始した年から5年間、上記②で計算した金額が所得税額から税額控除されます。

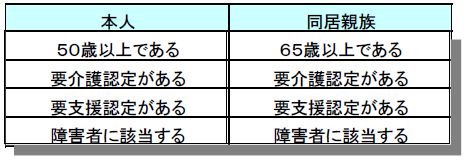

④この制度を利用できる人

ご自身又は同居の親族が次のいずれかの要件を満たしている必要があります。

上記条件を満たす者を特定居住者と呼びます。なお、年齢は、増改築をして居住の用に供した年の12月31日で判定します。又、合計所得金額が3、000万円を超える年度は利用できません。

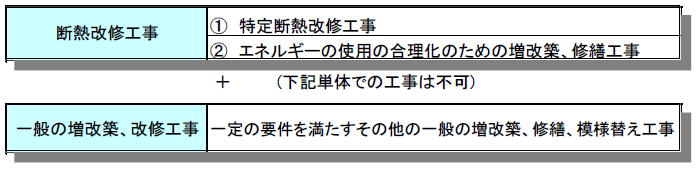

(2)断熱改修工事の場合

①対象となる改修工事

以下のような断熱改修工事と、その工事と合わせて行った一般の増改築工事が対象となります。

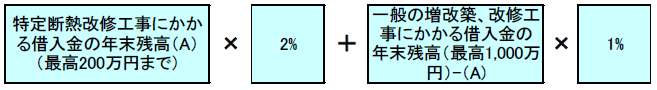

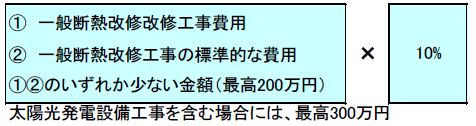

②税額控除額の計算方法

(借入金は償還期間5年以上のもの)

③控除期間

上記①の工事を行った日から6ヶ月以内に、居住の用に供した場合には、居住を開始した年から5年間、上記②で計算した金額が所得税額から税額控除されます。

④この制度を利用できる人

その年の合計所得金額が3,000万円以下の人であれば利用できます。

⑤他の住宅に関する税額控除制度との併用

この制度は、通常の住宅ロ-ン控除制度とは併用ができず、選択適用となります。

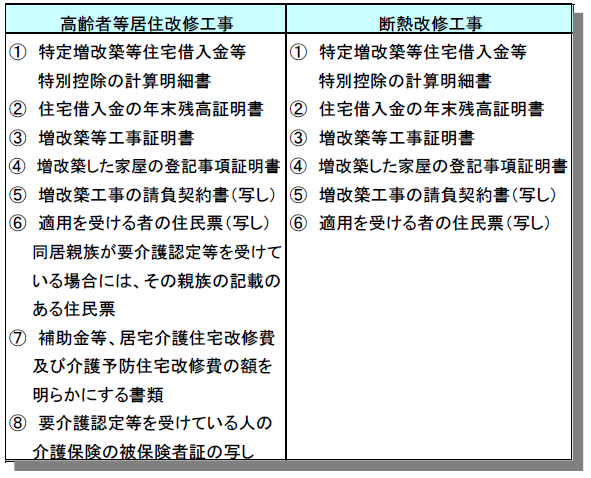

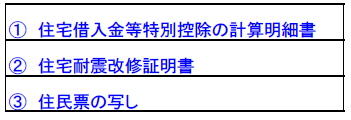

(3)この税額控除制度を受けるための手続き

①居住年の翌年の手続き

居住年の翌年の2月16日から3月15日までに次頁の書類を添付し確定申告を行わなければなりません。

①対象となる耐震改修工事

自己の居住の用に供する昭和56年5月31日以前に建築された家屋で、地方公共団体が定めた計画区域内で実施される耐震改修工事(自己所有だけでなくでも適用可能)

②税額控除額の計算方法

③他の住宅に関する税額控除制度との併用

この税額控除制度は、通常の住宅ローン控除制度と併用が可能です。

④この税額控除制度を受けるための手続き

この控除を受けるためには、耐震改修工事を行った年の翌年2月16日から3月15日までに、以下の書類を添付して確定申告を行う必要があります。

この制度は、2で述べた特定増改築借入金等特別控除制度と同じ工事を銀行からの借入をしないで行った場合等でも、税額控除を受けることができる制度です。

(1)特定居住者(2(1)④の要件を満たす者)の場合

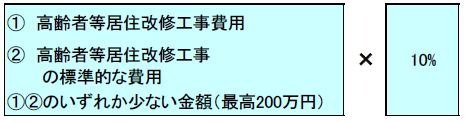

①税額控除額の計算方法

A 高齢者等居住改修工事

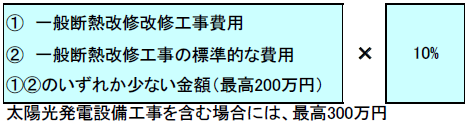

B 断熱改修工事の場合

C A+B (最高20万円、太陽光発電設備設置工事を含む場合には、最高30万円)

ただし、その年分の合計所得金額が3、000万円以下の年に限ります。

(2)特定居住者以外の場合

控除限度額=最高20万円、太陽光発電設備設置工事を含む場合には、最高30万円

ただし、その年分の合計所得金額が3、000万円以下の年に限ります。

(3)他の住宅に関する税額控除制度との併用

この制度は、一般の住宅ロ-ン控除制度及び2の特定増改築借入金等特別控除制度との選択適用となります。

以上

事務所HPはこちら⇒https://minato-bestpilot.co.jp/about/

Copyright © 2021 MinatoTax&Consulting Firm

Copyright 2017 MinatoTax&Consulting Firm