2009/02/09

税理士 湊 義和

解説

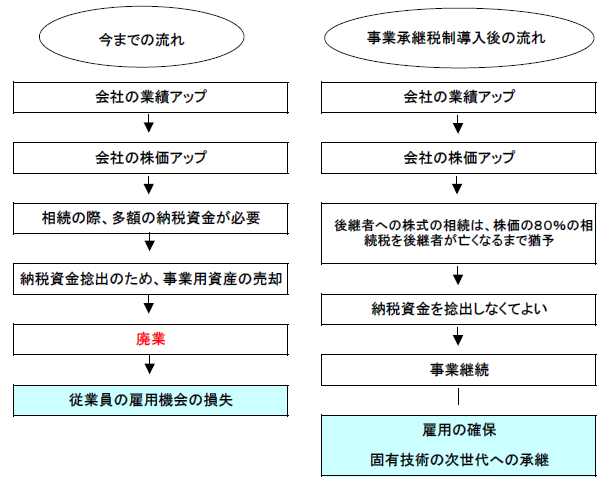

今まで、中小企業の経営者が亡くなった場合、会社の株式を相続するために多額の納税資金が必要となっておりました。このために、会社を維持できなくなり廃業する企業も沢山発生しておりました。

中小企業の発展は、地域経済の活性化及び雇用の創出につながります。今回の改正では、中小企業の廃業を食い止め、雇用機会の確保、次世代への技術の継承を目的としています。

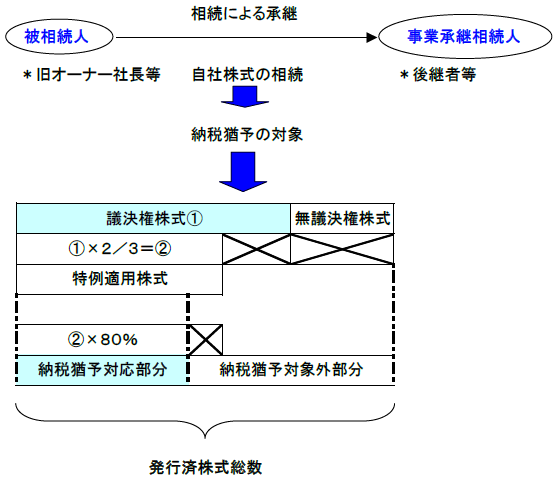

経営承継相続人(後継者)が、相続等により経済産業大臣の認定を受けた非上場会社の議決権株式等を取得した場合には、その経営承継相続人が納付すべき相続税額のうち、その議決権株式等(相続開始前から既に保有していた議決権株式を含めて、発行済株式総数の3分の2に達する部分に限る。(以下「特例適用株式」という。)に係る課税価格の80%に対応する相続税については、その経営承継相続人の死亡等の日まで納税を猶予します。

(1)納税猶予株式の範囲

対象会社

(2)納税猶予額の免除

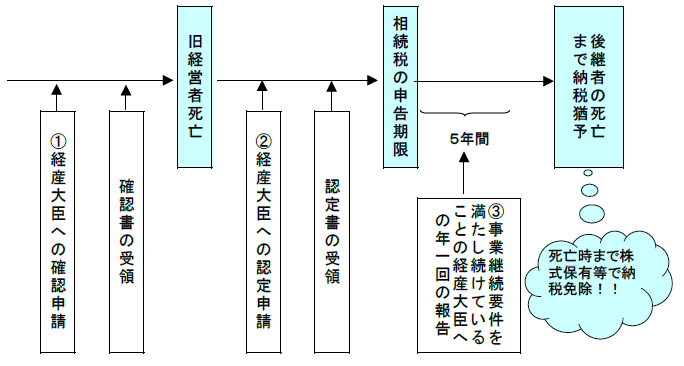

事業承継相続人が納税猶予の対象となった株式を死亡時まで保有し続けた場合など一定の場合には、相続税の納税猶予額は免除されます。

対象会社

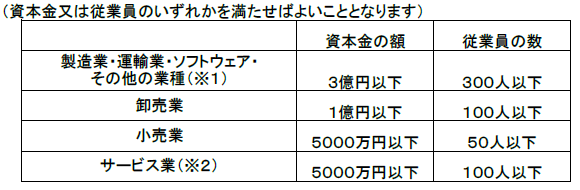

(1)中小企業基本法に規定する中小企業である同族会社であること

※次の資本金の額及び従業員数のいずれかを満たす会社をいいます。

※1 ゴム製品製造業については、900人以下となります。

※2 旅館業については、200人以下となります。ソフトウェア・情報処理サービス業については、3億円以下、300人以下となります。

(2)適用対象とならない会社(経済産業大臣の認定を受けられない会社)

①資産保有型会社

直近の事業年度末における総資産価額に占める特定資産の価額の割合が70%以上である会社

特定資産

・有価証券(実質的な子会社株式を除く)

・その中小企業者が現に自ら使用していない不動産(貸付け不動産・遊休不動産)

・ゴルフ場その他の施設の利用に関する権利(事業目的のものは除かれます。)

・絵画、彫刻、工芸品その他の有形の文化的所産である動産、貴金属及び宝石(事業目的のものは除かれます。)

・現預金(代表者及び代表者の同族関係者に対する貸付金及び未収金を含みます)

※価額は帳簿価額により算定します。

②資産運用型会社

直近の事業年度末における総収入金額に占める特定資産の運用収入の割合が75%以上である会社

③直近の事業年度末における総収入金額が0である会社

④常時使用する従業員が0である会社

※役員だけの会社も含まれます。

⑤その中小企業者の特別子会社が上場会社等、大法人又は風俗営業会社に該当

⑥性風俗関連会社・医療法人等その他一定の法人

(3)資産保有型会社・資産運用型会社の例外

次のすべてに該当する場合には、資産保有型会社及び資産運用型会社に該当せず、経済産業大臣の認定を受けることができます。

資産保有型会社・資産運用型会社から除かれる要件

・事務所・店舗・工場その他固有施設を所有し、または賃借していること

・常時使用従業員数が5人以上であること

・被相続人の死亡の日において、3年以上継続して、自己の名義と計算において、商品販売等を継続して行っていること

被相続人(旧経営者)

・会社の代表者であったこと

・同族関係者と合わせて発行済議決権株式総数の50%超を保有し、かつ、その同族関係者(事業承継相続人を除く)の中で筆頭株主であったこと(注)

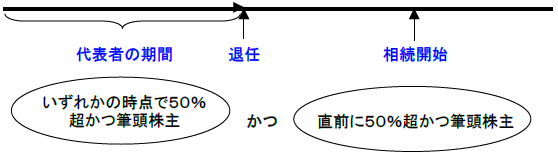

(注)50%超かつ筆頭株主であるかどうかは、以下の区分に応じ、それぞれのタイミングで要件を満たす必要があります。

①相続開始前に代表者を退任している場合

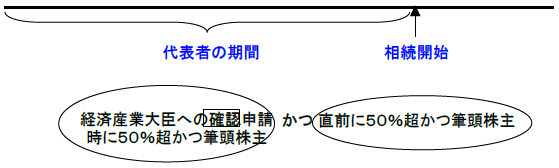

②相続開始時まで代表者であった場合

事業承継相続人(後継者)

・会社の代表者であること

・被相続人の親族であること

・経済産業大臣の認定を受けた発行済議決権株式総数について、同族関係者と合わせて50%超を保有し、かつ、その同族関係者の中で筆頭株主となること

※相続人が代表者となる時期は、相続開始前・後、どちらでもよいのですが、経済産業大臣への認定申請時において上記の要件を満たしておく必要があります。

(1)確認の申請

この規定を適用するためには、被相続人の相続開始の前に経済産業大臣へ確認申請書を提出し、確認を受けなければなりません。(円滑化法2、省令14)

主な確認事項

・対象会社であるか。

・一定の後継者がいるか。

・一定の代表者がいるか。

・事業承継の計画書を作成しているか。

申請書類

・申請書(様式第14)とその写し

・申請日における会社の定款の写し

・登記事項証明書

・会社が上場会社等及び風俗営業会社に該当しない旨の誓約書

・株主名簿の写し

・被相続人の親族(後継者及びその会社の株式等を有する親族に限る)の戸籍謄本等

・被相続人から後継者が株式等を取得する計画に関する書類

・その他参考資料

(2)経済産業大臣の確認

経済産業大臣が(1)の申請を確認した場合には、確認書が交付され、確認しないことを決定した場合には、その旨が通知されます。

(3)確認申請の省略

次のいずれかに該当する場合には、確認を省略することができます。

・平成20年10月1日から平成22年3月31日までの間に、会社の後継者の被相続人が死亡した場合で、その死亡の日前にその後継者が役員に就任していたこと、またはその死亡の日前に被相続人から株式等または事業用資産等の贈与を受けていたこと。

・被相続人が60歳未満で死亡したこと

・後継者が被相続人の死亡の直前に役員であった場合で、その死亡の直前に有していた議決権の数と公正証書遺言により取得した株式等に係る議決権の数との合計数が50%を超えるとき

(1)認定の申請

事業承継税制の認定を受けるためには、相続開始の日の翌日から10か月以内に、認定申請書(様式第7)を経済産業大臣に提出し、認定を受けなければなりません。

申請書類

・申請書(様式第7)とその写し

・申請日における会社の定款の写し

・被相続人の死亡の直前及び死亡の日における株主名簿の写し

・登記事項証明書

・後継者が相続により取得したその株式等に係る相続税の見込額を記載した書類

・従業員数起算日(被相続人の死亡の日と後継者が代表者に就任した日のいずれか遅い日)における従業員数証明書

・認定申請日直前の事業年度の貸借対照表、損益計算書及び事業報告書

・会社が上場会社等及び風俗営業会社に該当しない旨の誓約書

・経営承継相続人及びその被相続人の親族のうち株式等を有する者の戸籍謄本等

・上記の他参考資料

(2)経済産業大臣の認定

経済産業大臣が認定した場合には、認定書が交付されます。

(1)経済産業大臣への報告

認定を受けた中小企業者は、毎年一回、認定を受けた日から5年間、報告基準日(認定を受けた日の翌日から起算して一年を経過するごとの日)の翌日から1か月以内に、一定の事項を経済産業大臣に報告しなければならない。

報告事項

・代表者の氏名

・常時使用する従業員の数

・株主の氏名及びその有する議決権の数

・会社が上場会社等及び風俗営業会社に該当しない旨の誓約書

・報告基準日の直近の事業年度において、資産保有会社または資産運用会社に該当しないこと

・報告基準日の直近事業年度における総収入金額

・その他一定の事項

添付書類

・報告基準日における定款の写し

・登記事項証明書

・報告基準日における株主名簿の写し

・報告基準日における従業員数証明書

・報告基準日直前事業年度の貸借対照表、損益計算書及び事業報告書

・報告基準日において会社が上場会社等及び風俗営業会社に該当しない旨の誓約書

・上記の他、報告事項に関する参考事項

(2)認定の取消し

事業継続要件を満たさなくなった場合には、認定が取り消されます。認定が取り消される事由は以下のとおりです。

認定取消事由

・経営承継相続人が死亡(相続税の免除)し、又は代表者を退任したこと(一定の事由を除く)

・報告基準日において常時使用する従業員の数が従業員数起算日における従業員数の80%未満となったこと

・経営承継相続人が、その同族関係者と合わせて有する議決権数が50%以下となったこと

・経営承継相続人が同族関係者内で筆頭株主でなくなったこと

・経営承継相続人の有する株式について、議決権制限株式に変更したこと

・経営承継相続人が相続等により取得した株式の全部又は一部を譲渡したこと

・報告基準日の直近の事業年度の総収入金額がゼロであったこと

・その他一定の事項に該当することとなったこと

(3)認定の取消があった場合

認定の取消があった場合、猶予額の納税を利子税と合わせて納付しなければなりません。

経営承継円滑化法の施行日(平成20年10月1日)以後に開始した相続に係る相続税から適用されます。

以上

事務所HPはこちら⇒https://minato-bestpilot.co.jp/about/

Copyright © 2021 MinatoTax&Consulting Firm

Copyright 2017 MinatoTax&Consulting Firm