2012/01/30

税理士 湊 義和

消費税95%ルールの改正

平成24年4月1日以後に開始する課税期間から、課税売上割合が95%以上の場合に、仕入れ係る消費税の全額について仕入税額控除が認められるのは、その課税期間の課税売上高(注)が5億円以下の事業者に限定されることになりました。消費税の最終的な負担者は消費者になるため、事業者の段階では、消費税を負担することが無いように下記のように計算しています。

納付税額=売上に係る消費税額―仕入れに係る消費税額

仮に、課税売上割合が95%の事業者では、95%部分は預かっていますが、5%部分は消費税を預っていませんので、経費に係る消費税においても、課税売上にも非課税売上にも対応する部分については、その全額を控除してしまうことは理論的ではありません。ただし、このように、仕入に係る消費税をひとつひとつ対応関係を確認して、帳簿に記載していく作業は、事業者の事務負担が過度に大きくなるとの配慮から従来は、一つの割り切りとして、課税売上割合は95%以上の場合には、経費に係る消費税を全額控除することを認めていました。それを今回の改正においては、その課税期間の課税売上高が5億円超の会社に関しては、課税売上割合に応じて正確に、控除対象消費税額を計算することになりました。この改正によって、非課税売上がある会社の場合には、原則として従来より消費税の納税額が増加することになります。

(注)この課税期間の課税売上高とは、消費税判定によく使用される「基準期間」(その事業年度の前々事業年度)とは異なり、消費税を計算するその事業年度のことですので注意してください。

1.個別対応方式又は一括比例配分方式の有利選択

その課税期間の課税売上高が5億円超の会社に関しては、以下の条件を満たした場合には、仕入控除税額の計算方法として、個別対応方式又は一括比例配分方式のいずれか有利な方法を選択することができます。ただし、一旦、一括比例配分方式を選択した場合には、2年間継続しなければなりません。

(1)要件

その課税期間中に行った個々の消費税の課税仕入れ項目について以下の3つの区分を行っていること。

①課税売上のみに対応する課税仕入・・・主として原価経費

②非課税売上のみに対応する課税仕入・・土地の貸付や居住用家賃に対応する経費

③課税売上にも非課税売上にも共通して対応する課税仕入・・・主として販管費

【実務ポイント】

販売費及び一般管理費に属する経費は、原則③になりますので、会計データを入力時の消費税登録コードを「共通仕入」にする必要があります。これは会計ソフトの基本登録時に設定をしておけば間違いが少なくなりますので励行してください。

(2)個別対応方式での仕入控除税額の計算方法

仕入控除税額=(1)①+(1)③×課税売上割合

(3)一括比例配分方式の計算方法

(上記(1)①+②+③)×課税売上割合

(4)今後の実務上の注意点

(1)①、②、③の区分を行っていない場合には、個別対応方式を選択することができません。したがって、その事業年度の売上高が5億円に近い会社の場合には、期中に(1)の消費税の区分登録を行っておくことが必要となります。

2.控除対象外消費税等の取扱い

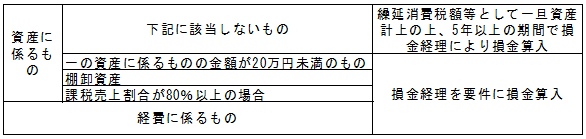

今後、課税売上高が5億円超の会社の場合、個別対応方式又は一括比例配分方式のいずれを採用したとしても、非課税売上高がある場合には、控除できない「仮払消費税額」が発生することになります。この控除できない「仮払消費税額」のことを「控除対象外消費税」と呼びます。この控除対象外消費税は、結果として以下の表の区分に従って、会社の損益計算において経費として損金に算入します。

①資産に係る控除対象外消費税

一つの資産に係る控除対象外消費税の額が20万円未満のもの、棚卸資産に係るもの、課税売上割合が80%以上の法人の場合には、その控除対象外消費税を損金経理を要件として、法人の損益計算上一時に損金に算入することができます。したがって、上記以外の場合には、一旦「繰延控除対象外消費税」として、資産計上を行い、5年以上の期間で損金に算入することになります。(なお、上場企業等企業会計を前提に財務諸表を作成している会社の場合には、繰延控除対象外消費税を資産計上せずに、一時に経費に算入したうえで、別表にて管理することになります。)

②経費に係る控除対象外消費税

損金経理を要件として、法人の損益計算上一時に損金に算入することができます。

③交際費に係る控除対象外消費税に注意

税務上、交際費には損金算入限度額があります。したがって、控除対象外消費税のうち、交際費に対応する金額は、この限度額計算に含めて計算することを忘れないようにしてください。

以上

事務所HPはこちら⇒ https://minato-bestpilot.co.jp/about/

Copyright © 2021 MinatoTax&Consulting Firm

Copyright 2017 MinatoTax&Consulting Firm