2011/03/22

税理士 湊 義和

解説

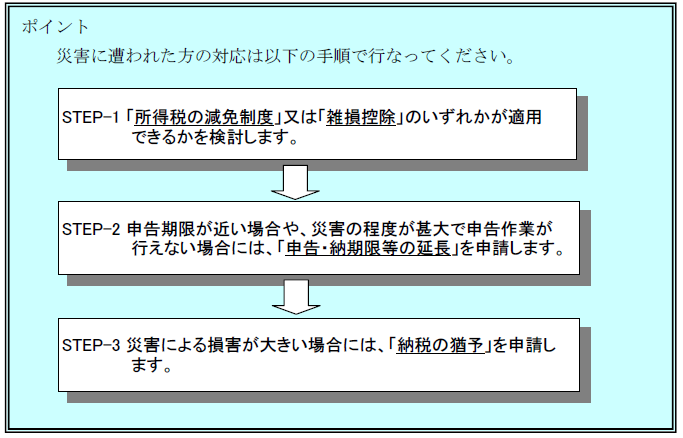

ここでは、まず、所得税の減免申請と雑損控除について解説します。

その年1月1日から12月31日までに、個人の方が災害により損害を受けた場合には、災害減免法という法律による所得税の軽減措置と、雑損控除のいずれかを利用することができます。

(1)利用が可能な人

①災害によって、住宅や家財にうけた損害額(保険金等で補填できた部分を除きます)が、これらの資産の時価の2分の1以上である人であって、かつ、

② 災害を受けた年分の所得金額の合計額(注)が、1,000万円以下の人

(注)「所得金額の合計額」とは、純損失、雑損失、居住用財産の買換え等の場合の譲渡損失及び特定居住用財産の譲渡損失の繰越控除後の総所得金額、特別控除後の分離課税の長(短)期譲渡所得の金額、上場株式等に係る譲渡損失及び特定中小会社が発行した株式に係る譲渡損失の繰越控除後の株式等に係る譲渡所得等の金額、先物取引の差金等決済に係る損失の繰越控除後の先物取引に係る雑所得等の金額、山林所得金額及び退職所得金額の合計額をいいます。

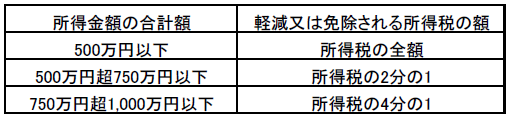

(2)軽減額

(3)手続方法

損害を受けた年分の確定申告期限内に、災害減免法の適用を受ける旨、被害の状況及び損害金額を記載して、その年の確定申告期限内に、納税地の所轄税務署署長に提出します。

(1)適用が可能な人

災害又は盗難、横領等によって、保有資産に損害を受けた人

(2)適用対象となる資産

以下の人が保有している「生活に通常必要な住宅、家具、衣類などの資産」

①納税者本人

②納税者本人と生計を一にする配偶者その他の親族で、その年の総所得金額が38万円以下の人

(3)適用対象とならない資産

事業用の資産(注)、別荘、書画、骨とう、貴金属等で1個又は1組の価額が30万円を超えるもの

(注)事業用資産の場合には、事業所得又は不動産所得において、「資産損失」等で必要経費に算入されることになります。

(4)損害の原因

雑損控除が適用できる損害とは、以下の場合をいいます。

①震災、風水害、冷害、雪害、落雷などの自然現象の異変による災害

②火災、火薬類の爆発など人為による異常な災害

③害虫などの生物による異常な災害

④盗難

⑤横領

これに類似していますが、詐欺や恐喝による損害は、雑損控除の対象外です。

(5)雑損控除の計算手順

以下の方法で計算します。

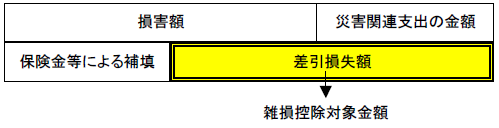

①損害額の算定

雑損控除の対象となる損害額は、損害額から保険金等で補填された金額を差し引いて計算します。

A 損害額

損害を受けた時の直前でのその資産の時価により計算します。

B 災害関連支出の金額

災害により滅失した住宅、家財などの取り壊し、除去費用等をいいます。

C 保険金等

災害などに関連して受領した保険金、損害賠償金等をいいます。

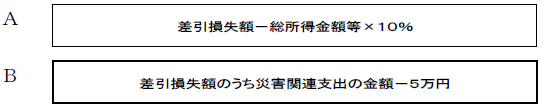

② 雑損控除額の算定

次の二つのうち、いずれか多い金額が控除対象額です。

この雑損控除の金額が大きくて、その年分の所得金額から控除しきれない場合には、翌年以降3年間繰り越すことができます。

(6) 手続方法

この雑損控除の適用を受けようとする場合には、その年分の確定申告書の雑損控除に関する記載をするとともに、災害関連支出の金額の領収書等を添付又は税務署に提示します。

以上

事務所HPはこちら⇒https://minato-bestpilot.co.jp/about/

Copyright © 2021 MinatoTax&Consulting Firm

Copyright 2017 MinatoTax&Consulting Firm