2009/04/24

税理士 湊 義和

ポイント

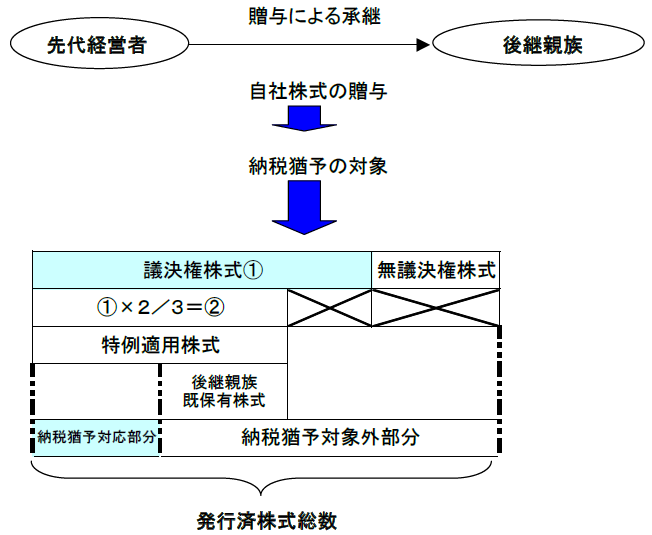

①一定の会社の後継者が先代経営者から自社の株式を贈与により取得した場合には、その会社の発行済議決権株式等の3分の2を上限として、その贈与により取得した株式の価額に対応する贈与税の納税が猶予されます。

②適用対象会社は、中小企業基本法に規定する中小企業である同族会社です。

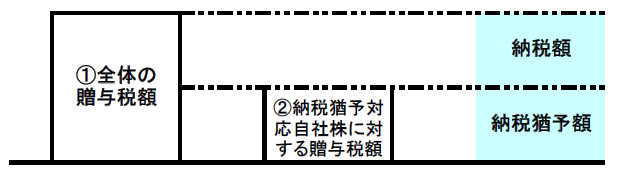

③贈与前に経済産業大臣の確認を受けなければなりません。

④贈与税の申告期限までに、経済産業大臣の認定を受け、かつ、贈与税の申告期限後5年間、雇用の80%の維持、代表者で有り続けること、株式を持ち続けること等の事業継続要件を満たし続けなければなりません。

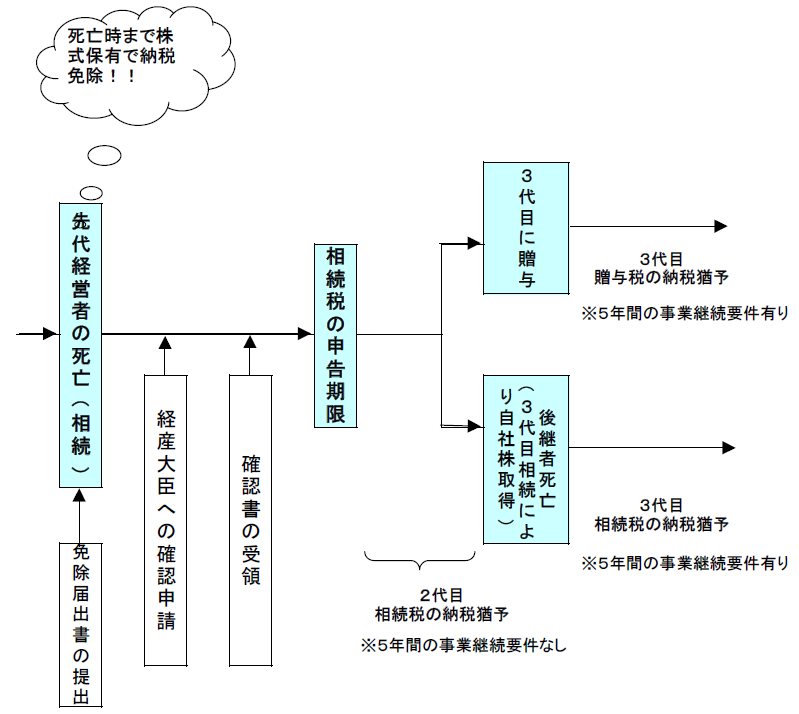

⑤上記④の要件を満たし、先代経営者が亡くなる時まで株式を持ち続けた場合など一定の場合には、上記①の贈与税は免除されます。

⑥先代経営者の死亡により、後継者は、納税猶予を受けていた自社株を相続により取得したものとみなされ、相続税の課税の対象になります。このときの課税価格は、先代経営者から

⑦ただし、その株式の価格は相続時ではなく贈与時の価額で固定されます。

⑧又、この相続についても、一定の要件を満たせば、Q19で解説しました相続税の納税猶予制度を活用することが可能ですので、結果として税負担をすることなく、早く事業承継を実施することが可能となります。

一定の要件を満たした非上場会社の先代経営者から親族である後継者が先代経営者の所有する自社株の全部又は一定数以上取得し、その会社を経営していく場合には、その後継者が納付すべき贈与税のうち、その株式等の発行済議決権株式総数の3分の2を限度として、一定の時期まで納税が猶予されます。 また、その後に後継者が死亡した場合や先代が死亡した場合など一定の要件を満たせば、贈与税は免除されます。

(1)納税猶予株式の範囲

対象会社

(2)贈与しなければならない株式数

贈与直前に先代経営者が有している自社株を後継者に贈与する場合において、贈与税の納税猶予の規定の適用を受けるためには、最低限、先代経営者が後継者へ贈与しなければならない株式数制限というものがあります。(これは分割、連年贈与を規制するものです)

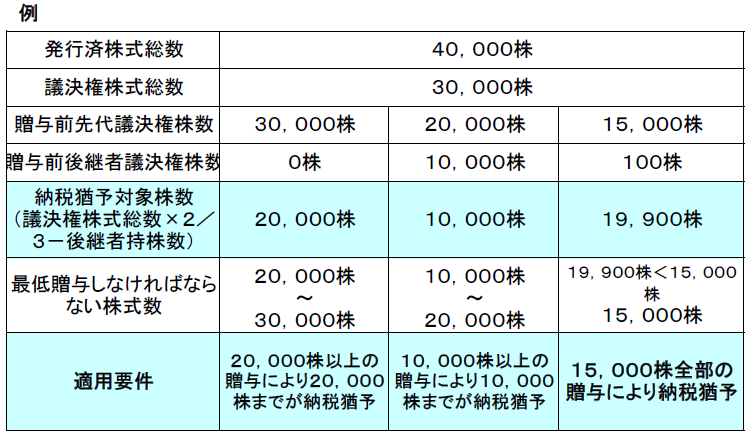

(3)納税猶予額の計算方法

①1月1日から12月31日までに贈与により取得した財産の価額を基に贈与税の計算をします。

(一年間に贈与を受けた全財産の価額-贈与税の基礎控除)×税率

②納税猶予の適用を受ける自社株のみを贈与により取得したものとして贈与税の計算をします。(これが納税猶予額となります。)

(納税猶予の適用を受ける自社株式ー贈与税の基礎控除)×税率

③①-②が納税額となります。

〈免除規定無し〉

※要件を満たし続ければ納税を常に先延ばしにすることが出来ます。

対象会社の要件

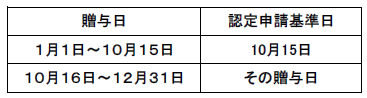

対象会社に該当するかどうかの判定は、次の贈与日の区分に応じ、認定申請基準日以後に要件を満たしていなければなりません。

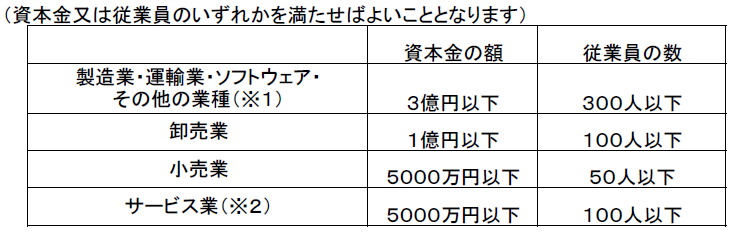

(1) ・中小企業基本法に規定する中小企業であること

※次の資本金の額及び従業員数のいずれかを満たす会社をいいます。

※1 ゴム製品製造業については、900人以下となります。

※2 旅館業については、200人以下となります。ソフトウェア・情報処理サービス業については、3億円以下、300人以下となります。

・非上場会社であること

(2) 適用対象とならない会社(経済産業大臣の認定を受けられない会社)

①資産保有型会社

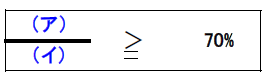

特定資産の価額の割合が70%以上(価額は帳簿価額により判定)である会社

(ア)特定資産

・有価証券(特別子会社株式を除く)

・その中小企業者が現に自ら使用していない不動産(貸付け不動産・遊休不動産)

・ゴルフ場その他の施設の利用に関する権利(事業目的のものは除かれます。)

・絵画、彫刻、工芸品その他の有形の文化的所産である動産、貴金属及び宝石(事業目的のものは除かれます。)

・現預金(代表者及び代表者の同族関係者に対する貸付金及び未収金を含みます)

・過去5年間(相続又は贈与以前の期間を除く。)において、経営承継相続人やその同族関係者に支払われた配当等や過大役員報酬の額(注1)

(イ)総資産

・総資産(特別子会社株式を除く)

・過去5年間(相続又は贈与以前の期間を除く。)において、経営承継相続人やその同族関係者に支払われた配当等や過大役員報酬の額(注1)

(注1)特殊支配同族会社の役員給与の損金不算入金額は、ここには含まれません。

算定式

※特別子会社

会社とその代表者及びその同族関係者が議決権数の過半数を有している会社をいいます。ただし、その法人が資産保有型会社資産運用型会社に該当する場合には、特別子会社に該当しません。

②資産運用型会社

③総収入金額が0である会社

④常時使用する従業員が0である会社

※役員だけの会社も該当します。

⑤その中小企業者の特別子会社が上場会社等、大法人又は風俗営業会社に該当

⑥性風俗関連会社・医療法人等その他一定の法人

(3)資産保有型会社・資産運用型会社の実質基準による※適用除外

次のすべてに該当する場合には、資産保有型会社及び資産運用型会社に該当せず、経済産業大臣の認定を受けることができます。

資産保有型会社・資産運用型会社から除かれる要件

・事務所・店舗・工場その他固有施設を所有し、または賃借していること

・常時使用従業員数が5人以上であること

・3年以上継続して、自己の名義と計算において、商品販売等を継続して行っていること

贈与者(先代経営者)の要件

・会社の代表者であったこと

・贈与時までに会社の役員を退任すること

・贈与直前において同族関係者と合わせて発行済議決権株式総数の50%超を保有し、かつ、その同族関係者(後継者である受贈者を除く)の中で筆頭株主であったこと

受贈者(後継者)の要件

贈与時において

・会社の代表者であること

・先代経営者の親族であること

・20歳以上であること

・役員等の就任から3年以上が経過していること

・後継者及びその同族関係者で総議決権数の50%超を保有し、かつ、その同族関係者の中で筆頭株主となること

※親族とは、配偶者、6親等内の血族及び3親等内の姻族となります。

担保要件

納税が猶予される贈与税額及び利子税の額に見合う担保を税務署に提供しなければなりません。ただし、納税猶予の適用を受ける自社株のすべてを担保として提供した場合には、これが担保提供とみなされます。

(1)確認の申請

この規定を適用するためには、贈与の前に経済産業大臣へ確認申請書を提出し、確認を受けなければなりません。

主な確認事項

・対象会社であるか。

・一定の後継者がいるか。

・一定の代表者がいるか。

・事業承継の計画書を作成しているか。

(2)経済産業大臣の確認

経済産業大臣が(1)の申請を確認した場合には、確認書が交付され、確認しないことを決定した場合には、その旨が通知されます。

会社の手続

(1)認定の申請

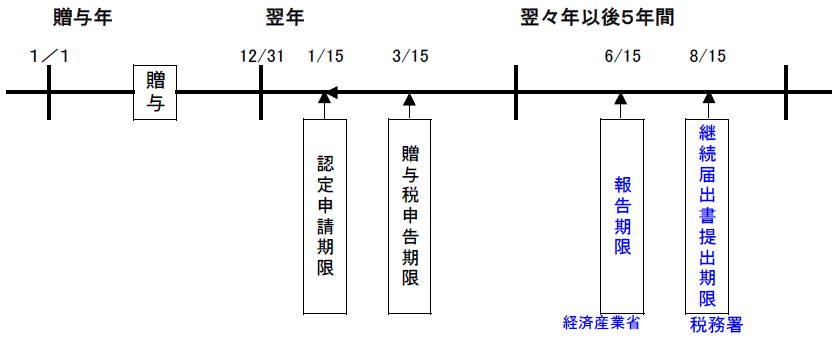

事業承継税制の認定を受けるためには、贈与年の翌年1月15日までに経済産業大臣に認定の申請をし、認定を受けなければなりません。

(2)経済産業大臣の認定

経済産業大臣が認定した場合には、認定書が交付されます。

後継者(受贈者)の手続

贈与税の申告期限までに贈与税の申告書と共に上記認定書及び一定の書類を納税地の所轄税務署長に提出しなければなりません。

(1)経済産業大臣への報告

認定を受けた中小企業者は、毎年一回、贈与税の申告期限後5年間、報告基準日(贈与税の申告期限の翌日から起算して1年経過するごとの日)の翌日から3か月以内(6月15日まで)に、一定の事項を経済産業大臣に報告しなければなりません。

報告事項

・代表者の氏名

・常時使用する従業員の数

・株主の氏名及びその有する議決権の数

・会社が上場会社等及び風俗営業会社に該当しない旨の誓約書

・報告基準日の直近の事業年度において、資産保有会社または資産運用会社に該当しないこと

・報告基準日の直近事業年度における総収入金額

・その他一定の事項

(2)認定の取消し

事業継続要件を満たさなくなった場合には、認定が取り消されます。認定が取り消される事由は以下のとおりです。

認定取消事由

・後継者(受贈者)が死亡し、又は代表者を退任したこと(一定の事由を除く)

・報告基準日において常時使用する従業員の数が従業員数起算日における従業員数の80%未満となったこと(厚生年金及び健康保険の加入者ベースで判定)

・後継者が、その同族関係者と合わせて有する議決権数が50%以下となったこと

・後継者が同族関係者内で筆頭株主でなくなったこと

・後継者の有する株式について、議決権制限株式に変更したこと

・後継者が贈与により取得した株式の全部又は一部を譲渡したこと

・報告基準日の直近の事業年度の総収入金額がゼロであったこと

・報告基準日において、資産管理会社に該当したこと

・その他一定の事項に該当することとなったこと

(3)認定の取消があった場合

認定の取消があった場合、その取消事由が生じた日から2か月以内に猶予額の納税を利子税と合わせて納付しなければなりません。ただし、先代経営者が死亡した場合及び後継者が死亡した場合において、免除届出書を提出した場合には、納税猶予分の贈与税は免除されます。

※平成21年度改正により利子税の税率は、特例により2.2%(日銀の基準割引率0.5の場合)となっております。

受贈者(後継者)は、一定の事項を記載した継続届出書を毎年一回、贈与税の申告期限後5年間、報告基準日(贈与の申告期限の翌日から起算して1年経過するごとの日)の翌日から5か月以内(8月15日まで)に、納税地の所轄の税務署長に提出しなければなりません。また、5年経過後においても、3年に一回、一定の事項を記載した継続届出書を納税地の所轄の税務署長に提出しなければなりません。

受贈者(後継者)が納税猶予の対象となった株式を死亡時まで保有し続けた場合など一定の場合には、贈与税の納税猶予額は免除されます。

※一定の場合(以下③④⑤は、5年経過後でなければ、免除になりません。)

①受贈者(後継者)が死亡した場合。

②贈与者(先代経営者)が死亡した場合。

③適用対象会社が破産開始の決定又は特別清算開始の命令があった場合。

④次の後継者へ特例適用株式を贈与した場合に、贈与税の納税猶予制度の適用を受ける場合。

⑤同族関係者以外の者へ特例対象株式を一括譲渡場合において、その譲渡対価又は譲渡時の時価のいずれか高い額が納税猶予額を下回るときは、その差額分が免除されます。

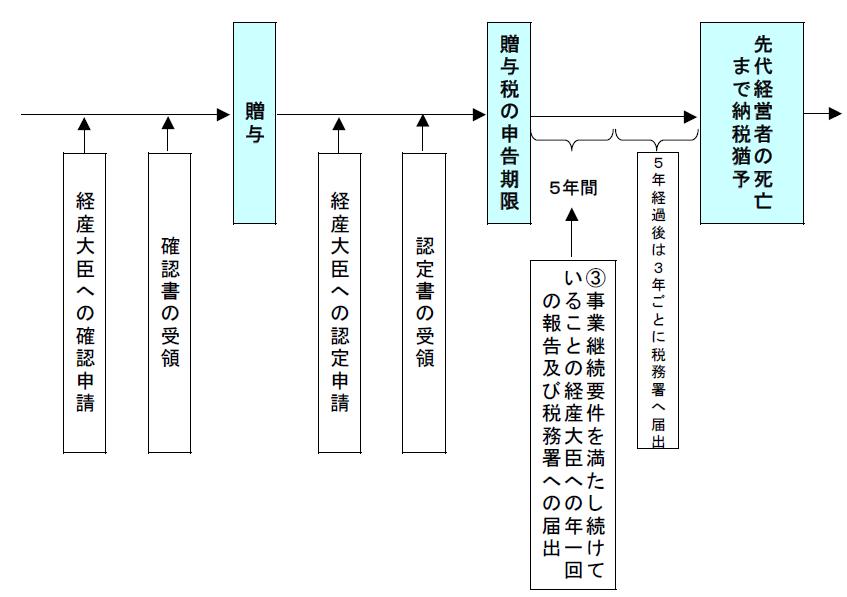

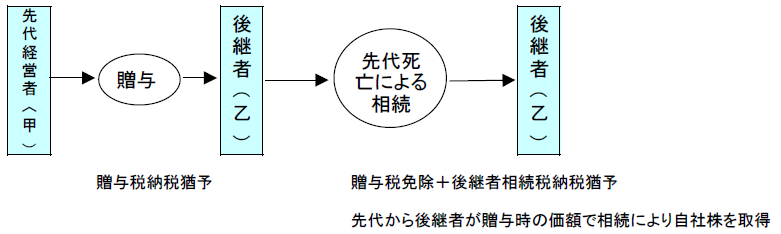

(1)先代経営者の死亡の流れ

後継者は先代経営者から相続により自社株を取得したものとみなされ、相続税課税となります。このとき、自社株の価額は贈与時の時価として課税されます。ただし、相続税の納税猶予の要件を満たせば、後継者の死亡等まで納税は猶予されます。

※この場合、後継者が適用を受ける相続税の納税猶予については5年間の事業継続要件を満たす必要はありません。ただし、先代経営者が亡くなったのが、贈与税の申告期限から5年以内であった場合には、残りの期間は、相続税の納税猶予について事業継続要件を満たさなければなりません。

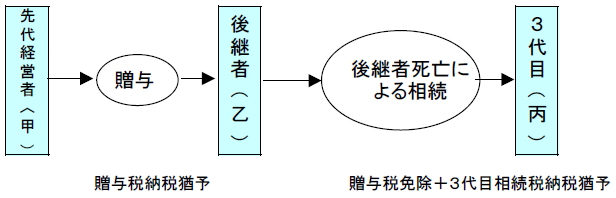

(2)後継者死亡の流れ

※3代目の相続税の納税猶予には、新たに事業継続要件を満たす必要があります。

平成21年4月1日以後の贈与から適用されます。

以上

事務所HPはこちら⇒https://minato-bestpilot.co.jp/about/

Copyright © 2021 MinatoTax&Consulting Firm

Copyright 2017 MinatoTax&Consulting Firm