2019/09/02

税理士 湊 義和

令和元年10月1日から消費税率が10%に引上げられることに伴い、軽減税率が導入されます。消費税引き上げ時の実務上留意するポイントと軽減税率制度について解説します。

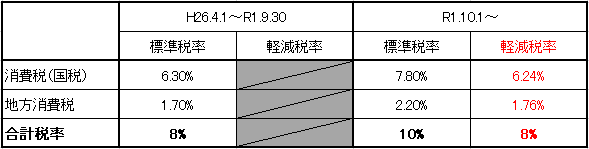

【1】税率

※現行の標準税率と軽減税率の合計税率は「8%」と同じですが、消費税(国税)と地方消費税の税率が異なるため、経理上の区分が必要です。(軽減税率制度参照)

【2】適用税率について

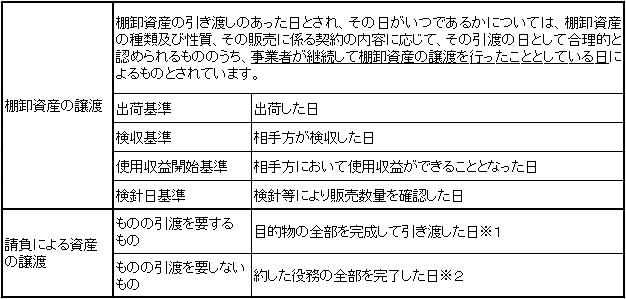

売上の税率を8%とするか、引き上げ後の税率10%にするかについては、個々の取引の性質により資産の譲渡等の時期が決められています。

今一度、各取引の売上計上時期をご確認いただき、適切な税率で請求書が発行できるようご準備ください。

資産の譲渡等の時期に係る一般的な取扱いは、下記のとおりです。

※1 見積等で完工予定が9月末日であっても、実際の引渡日が10月1日以降である場合には10%が適用されます。

※2 例えば、9月中に1年分の役務提供の対価を受領している場合、役務の提供が年毎に完了するものである場合には、その役務の全部を完了した日の税率となるため、10%が適用となります。ただし、中途解約時の未経過部分について返還の定めがない契約において、事業者が継続して1年分の対価を受領した時点の収益として計上している場合には旧税率(8%)を適用して差し支えありません。

同じ年契約であっても、料金が月額で定められており、役務の提供が月々完了するものについては、毎月の役務の提供が完了した時点での消費税率の適用となります。(具体的事例編 問1)。また、1年間分の料金を一括収受し、毎月の役務の提供の完了の都度収益に計上している場合も同様の取り扱いとなります。(具体的事例編 問2)

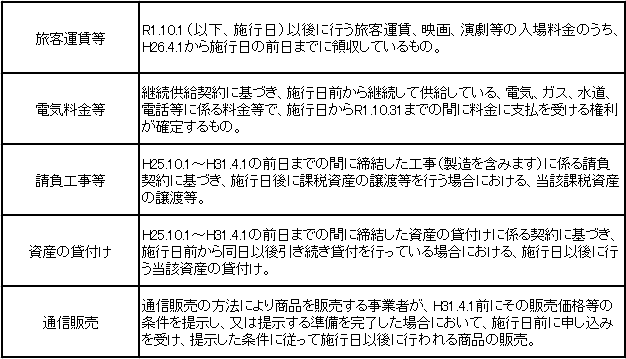

【3】経過措置について

経過措置の対象となる主な取引は下記の通りとなります。

上記のほか、特定新聞、指定役務の提供、リース資産に係る資産の譲渡等の時期の特例を受ける場合における税率等に関する経過措置などがあります。

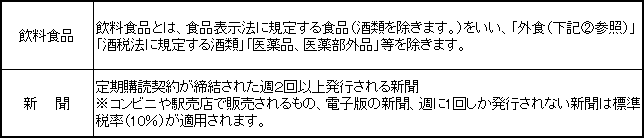

【1】軽減税率の対象となる品目

① 軽減税率の対象となる品目

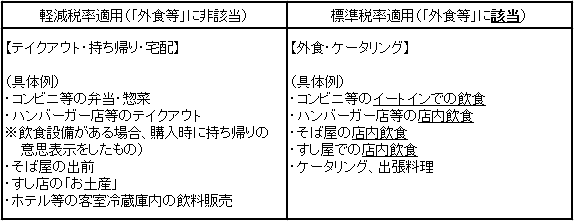

② 飲食店等業を営む者が行う食事の提供(いわゆる「外食」)の範囲

軽減税率が適用される取引か否かの判定は、事業者が課税資産の譲渡等を行う時、すなわち、

飲食料品を提供する時点で行うこととなります。

個別具体事例もご参考ください。(国税庁Q&A(問1~問121 令和元年7月改定版))https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/qa_03.htm

【2】経理上の留意点

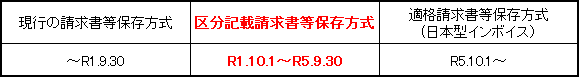

軽減税率に対応するため、現行の請求書保存方式をベースに「区分記載請求書等保存方式」が導入されます。区分記載請求書等保存方式は、適格請求書等保存方式(日本型インボイス)導入までの経過措置となっています。

請求書等への記載事項、帳簿への記載事項については、赤字部分が現行制度に追加となります。消費税の仕入税額控除の適用を受けるためには、下記に対応した帳簿及び区分記載請求書等の保存が必要となりますので、ご留意ください。

① 請求書等への記載事項の変更点

1) 発行者の氏名又は名称

2) 取引年月日

3) 取引内容(軽減税率対象である旨)

4) 取引金額(税率ごとに区分して合計した対価の額(税込み))

5) 書類の交付を受ける事業者の氏名又は名称

※仕入先から交付された請求書等に3)4)の記載がないときは、これらの項目に限って、交付を受けた事業者自らが、その取引の事実に基づき追記することができます。

② 帳簿への記載事項の変更点

1) 課税仕入れの相手方の氏名又は名称

2) 取引年月日

3) 取引の内容(税区分を8%と10%に分けて登録)

4) 対価の額

以上

事務所HPはこちら⇒https://minato-bestpilot.co.jp/about/

Copyright©2021 MinatoTax&Consulting Firm

Copyright 2017 MinatoTax&Consulting Firm