2022/09/26

税理士 湊 義和

事務所HPはこちら⇒https://minato-bestpilot.co.jp/about/

外貨預金及び外国通貨の会計・税務処理について

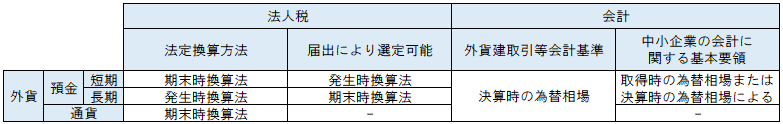

法人税法上、外貨預金は、外国通貨の種類ごとに「短期外貨預金」と「長期外貨預金」に区分されます。一方、会計上は、このような区分はありません。

(1)短期外貨預金

満期日がその事業年度終了の日の翌日から1年を経過した日の前日までに到来するものをいいます(法令122条の4①五)。

(2)長期外貨預金

外貨預金のうち(1)以外のものをいいます(法令122条の4①六)。

よって、1年以上の定期外貨預金の場合には、決算期末時点で、(1)と(2)の区分判定が必要です。

(1)外貨預金の換算方法

① 短期外貨預金

税務上、期末に有する短期外貨預金は、「期末時換算法」が法定換算方法となり、「発生時換算法」を選択したい場合には、後記(4)に記載する方法で届け出をする必要があります(法61条の9①三、法令122条の7①一)。

② 長期外貨預金

税務上、期末に有する長期外貨預金は、「発生時換算法」が法定換算方法となり、「期末時換算法」を選択したい場合には、後記(4)に記載する方法で届け出をする必要があります(法61条の9①三、法令122条の7①二)。

③ 発生時換算法

期末B/S計上額を、外貨預金等の取得等の起因となった外貨建取引の金額の円換算に用いた外国為替相場により換算した価額とする方法です(法61の9①一イ)。具体的には、預入時のTTMにより換算しますが、継続適用を条件として、預入時のTTBによることもできます(法基通13の2-1-2)。

④ 期末時換算法

期末B/S計上額を、期末時における外国為替相場により換算した価額とする方法です(法61の9①一ロ)。具体的には、期末時のTTMにより換算しますが、継続適用を条件として、期末時のTTBによることもできます(法基通13の2-1-2)。

⑤ 外貨建取引会計処理基準及び中小企業の会計要領

会計上、外貨預金の期末B/S計上額は、決算時の為替相場により円換算する旨定められています(外貨建取引等会計処理基準一2(1)(b))。また、中小企業の会計要領では、取得時の為替相場または決算時の為替相場のいずれかにより円換算する旨定められています(中小企業の会計に関する基本要領12(2))。

(2)外国通貨の換算方法

期末に有する外国通貨は、法人税法上、「期末時換算法」により円換算します(法61条の9①4)。外貨預金とは異なり、発生時換算法を適用することはできません。また、会計上も、決算時の為替相場により円換算する旨定められています(外貨建取引等会計基準2(1)(a))。

(3)換算方法のまとめ

※法人税法上の換算方法と会計上の換算方法が異なる場合、法人税の申告にあたり別表調整が必要となります。

(4)換算方法の選定・変更

①換算方法の選定

外貨預金を初めて取得した場合には、外国通貨の種類ごと、かつ「短期」外貨預金、「長期」外貨預金ごとに換算方法を検討する必要があります。法定換算方法以外の方法を採用する場合、取得をした日の属する事業年度の確定申告書の提出期限までに届出をする必要があります(法令122条の5)。

②換算方法の変更

(イ)通常の場合

「過去に選択した換算方法」又は「法定換算方法」を変更したいときは、変更しようとする事業年度の前事業年度末までに所轄税務署に変更承認申請書を提出する必要があります(法令122条の6①)。なお本申請書の提出にあたって、下記いずれかに該当する場合は、税務署長は、その申請を却下することができるとされています(法令122条の6③)。

・現によっている換算方法を採用してから相当期間を経過していないとき

この相当期間を経過していないときとは、現在の換算方法を採用してから3年を経過していないときと

されています(法基通13の2-2-15)。

・変更しようとする換算方法では所得計算が適正に行われ難いと認められるとき

(ロ)外国為替相場が著しく変動した場合の特例(15%ルール)

外貨預金及び外国通貨に係る外国為替の相場が著しく変動した場合、これらの取得または発生の起因となった外貨建取引(デリバティブ取引等行っている場合を除く)を、外国為替の相場が著しく変動した事業年度末に行ったものとみなして、法61条の9第1項(外貨建資産等の期末換算)の規定を改めて適用することができます(法令122の3)。

つまり、新たに、期末に外貨預金等を取得したものとして、帳簿価額との差額について為替差損益を認識した上で、その年度において改めて、上記①により、換算方法を選定することができます。

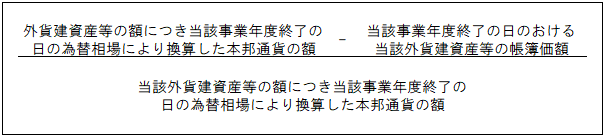

なお、ここでいう外国相場が著しく変動した場合とは、事業年度末において有する個々の外貨預金及び外国通貨につき、次の算式により算定した割合が概ね15%以上となるものがあるときと解されます。また、その変動割合が15%以上になるものが2以上ある場合には、そのすべてについて適用する必要があります(基通13の2-2-10)。

換算により発生した為替差損益は、会計上は営業外損益の一項目として、差益と差損を相殺した純額で表示します。ただし、特殊な要因により一事業年度に異常、かつ、多額に発生したと認められる場合には、特別損益の一項目として表示します(外貨建取引等の会計処理に関する実務指針)。

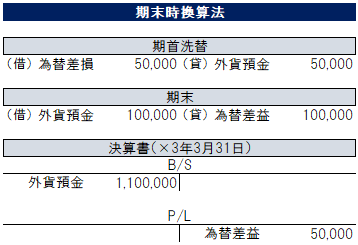

税務上は、期末時換算法により生じた為替差損益をその年度の益金又は損金の額に算入され、会計と異なる換算方法を選択している場合には、別表にて調整を行う必要があります(法61の9②、法基通13の2-1-2注4)。また、期末時換算法により生じた当期の為替差損益は、翌事業年度に洗替方式により、損金又は益金に戻入れを行います(法令122条の8①)。

例えば急激な円安が進んだ場合、外貨預金を保有している企業では、期末に多額の為替差益を計上する事例が想定されます。税務上の期末時換算法による為替差益は、益金として課税されるため、換算方法の変更等を検討する必要があります。

事例

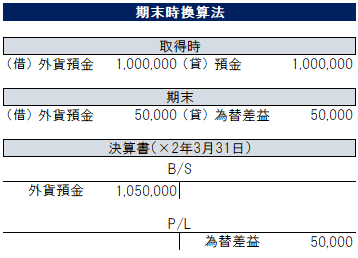

・×2年3月期

×1年4月1日に短期外貨預金10,000ドルを預け入れ、法定換算方法である期末時換算法を選択した。

(×1年4月1日は1ドル100円、×2年3月31日は1ドル105円)

・×3年3月期

上記の短期外貨預金を引き続き保有し、換算方法の変更は行わなかった。

(×3年3月31日は1ドル110円)

・×4年3月期

省略。換算方法の変更無し。

・×5年3月期

急激な円安傾向となったため、発生時換算法への変更を検討した。

検討【ケース1】

(×4年3月31日は1ドル115円、×5年3月31日は1ドル140円)

A 著しい変動に該当するか

(140-115)/115=21%≧15%

B 換算方法変更の検討

法令122条の3の著しい変動に該当する。

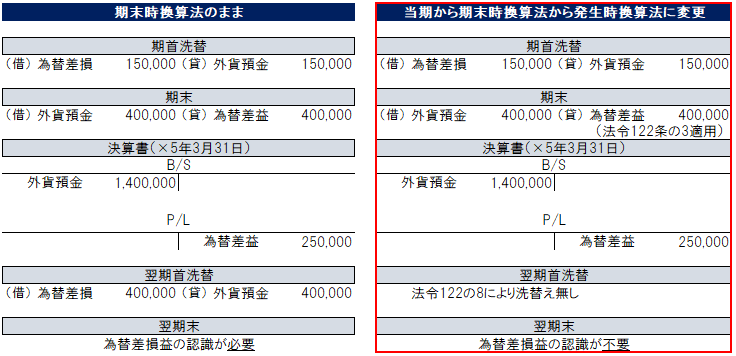

a 法令122条の3を適用した場合

当期の確定申告期限までに、「発生時換算法」を選定する届出を提出することにより、当期より、税務上の換算方法の変更が可能。ただし、当期末に新たに当期末の換算レートで外貨預金を行ったことになるので、当期において為替差損益は発生します。また、この為替差損益は、期末時換算法による為替差損益ではないので、翌期において洗替えができません(法令122条の8①)。

b 法令122条の3を適用しない場合

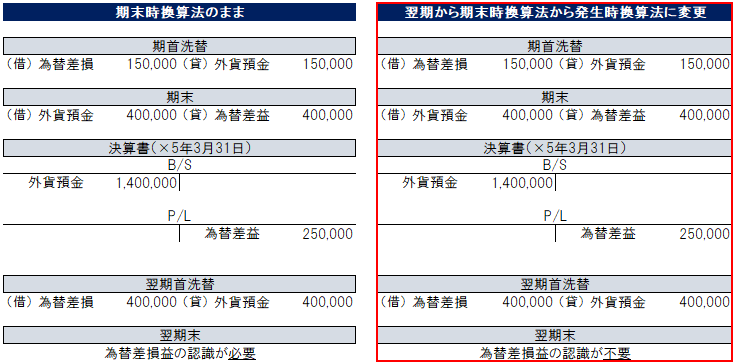

当事業年度の末日までに、「発生時換算法」の変更の申請を提出することにより、翌期において、当期に益金となった為替差益を洗い替えにより損金に算入し、「発生時換算法」より、翌期以後為替差損益を税務上認識しない処理が可能。

c 上記aとbの比較

aの事例でみたように、多額の為替差益が生じた年度において、法令122条の3の規定を適用しても、為替差益を回避することができません。また、法令122条の3の規定を適用した場合には、翌期において、洗替により為替差損を計上することもできないため、為替差益が生じた場合に、法令122条の3の規定の適用は避けるべきです。一方、多額の為替差損が生じた年度においては、法令122条の3の規定を適用することにより、発生時換算法を適用していた外貨建資産(デリバティブ取引等を行っている場合を除く)について、為替差損を損金に算入することができ、かつ、翌期において洗替により益金に算入する必要がないため、決算において検討が必要です。

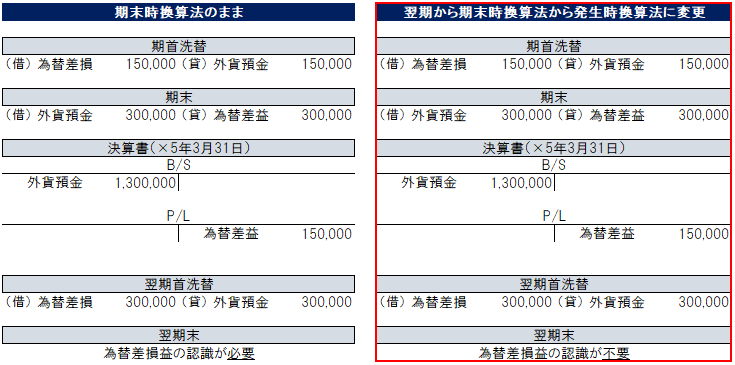

検討【ケース2】

(×4年3月31日は1ドル115円、×5年3月31日は1ドル130円)

A 著しい変動に該当するか

(130-115)/115=13%<15%

B 換算方法変更の検討

法令122条3の著しい変動に該当しない。当期は期末時換算法のままであるが、当事業年度の末日までに、「発生時換算法」を選定する届出を提出することにより、翌期において、当期に益金となった為替差益を洗い替えにより損金に算入し、「発生時換算法」より、翌期以後為替差損益を税務上認識しない処理が可能。

所得税法では、外貨建取引の円換算額は、売上その他の収入または資産では、取引日における電信売買相場のTTMで換算する旨、規定されており、不動産所得、事業所得、山林所得又は雑所得を生ずべき業務を営んでいる場合には、継続適用を条件として、取引日のTTBにより換算することができます(所法57の3、所基通57の3-2)。よって、個人の場合には、所得計算の期末である12月31日での為替差損益の計算は不要で、実際に円に転換した際に為替差損益を認識します。

以上

事務所HPはこちら⇒https://minato-bestpilot.co.jp/about/

Copyright © 2022 MinatoTax&Consulting Firm

Copyright 2017 MinatoTax&Consulting Firm