2016/01/22

税理士 湊 義和

平成28年度(2016)の税制改正のポイント解説(速報)

1 スイッチOTC薬控除(医療費控除の特例)の創設

健康診断や予防接種など適切な健康管理を行っている人(注1)が、平成29年1月1日から平成33年12月31日までの間に、自己又は自己と生計を一にする配偶者その他の親族に係る一定のスイッチOTC医薬品(注2)を購入した場合に、その年中に支払った対価の合計額が、1万2千円を超えるときは、その超える部分の金額(最高8万8千円)について、その年分の総所得金額から控除する。なお、この医療費控除を使う場合には、従来の医療費控除は利用できないので注意が必要です。

(注1)適切な健康管理等(医師の関与が必要)とは、以下の取り組みをいう。

①特定健康診査

②予防接種

③定期健康診断

④健康診査

⑤がん検診

(注2)スイッチOTC医薬品とは、元来医療用医薬品として使われていた成分の有効性や安全性などに問題がないと判断され、薬局で店頭販売できる一般用医薬品に転換(スイッチ)されたものをいいます。

(出典:知恵蔵、澤田康文 東京大学教授 / 2007年)

2 空き家を売却した場合の3,000万円控除特例の創設

被相続人が住んでいた家屋及びその敷地を相続があった日から3年を経過する年の12月31日までに、耐震工事をしてから、あるいは家を除却してから売却した場合した場合には、譲渡所得の金額から、3,000万円を控除することができます。

(1)家屋の要件

①相続開始直前において、被相続人の居住の用に供されていた家屋

②昭和56年5月31日以前に建築された家屋(区分所有家屋を除く)

③相続開始直前において、被相続人以外に居住していた者がいなかったものに限る

④相続の時から譲渡の時まで事業の用、貸付けの用又は居住の用に供されていないこと

⑤譲渡の時までに、地震に対する安全性に係る規定又はこれに準ずる基準に適合していること。あるいは、除却されていること。

(2)譲渡対価の要件

上記(1)の要件を満たす家屋及びその敷地の譲渡対価が1億円以下のもの

(3)譲渡時期

平成28年4月1日から平成31年12月31日までの譲渡

(4)他の特例との併用

相続財産を譲渡した場合の取得費加算特例とは選択適用とし、居住用財産の買換え特例とは重複適用を認めるための要件を定める。

3 三世代同居改修工事に係る税額控除制度の創設

個人が、三世代が暮らせるように自宅を改修した場合には、一定の要件を満たせば、所得税につき、5年間税額控除できます。

(1)住宅ローン付で改修工事を行った場合

①三世代同居改修工事の要件

平成28年4月1日から平成31年6月30日までに実施した、調理室、浴室、便所、玄関のいずれかが2つ以上となる改修工事

②住宅ローンの要件

償還期間が5年以上で、1,000万円までが対象

③税額控除額の計算

次により計算した金額の合計額

A 三世代同居改修工事費用(250万円を限度)に相当する住宅借入金×2%

B A以外の住宅借入金×1%

(2)住宅ローン無しで改修工事を行った場合

三世代同居改修工事に係る標準的な工事費用相当額(250万円を限度)の10%相当額をその年分の所得税の額から控除する。

(3)所得制限

(1)及び(2)のいずれの制度もその年分の合計所得金額が3,000万円を超える場合には適用できない。

(1)法人税率の段階的引き下げ

現在、23.9%である法人税率を段階的に引き下げます。

①平成28年4月1日以後開始事業年度・・・23.4%

②平成30年4月1日以後開始事業年度・・・23.2%

(2)欠損金の繰越期間延長の適用年度の1年延期

平成29年4月1日以後開始事業年度から適用開始予定であった次の措置について、平成30年4月1日以後開始事業年度からに1年延期しました。

①青色欠損金の繰越し控除等 10年(現行9年)

②青色欠損金を提出した事業年度の帳簿の保存期間 10年(現行9年)

③欠損金に係る更正の期間制限 10年(現行9年)

④欠損金に係る更正の請求期間 10年(現行9年)

(3)建物附属設備及び構築物に係る減価償却制度

平成28年4月1日以後に取得する建物附属設備及び構築物に係る減価償却方法について、定率法を廃止し、定額法のみとする。

(4)企業版ふるさと納税制度の創設

①該当する寄附金

「地域再生法の改正法」の施行日から平成32年3月31日までの間に、地域再生法の認定地域再生計画に記載された同法の地方創生推進寄附活用事業(仮称)に関連する寄附金

②税額控除金額

A 国税

次のいずれか少ない金額。ただし、当期法人税の5%が上限

a 支出寄附金×20%-その寄附金について法人住民税から控除される金額

b 支出寄附金×10%

B 地方税

平成29年3月31日までに開始する事業年度

a 法人事業税

支出寄附金×10%(当期法人事業税の20%が限度)

b 法人道府県民税

支出寄附金×5%(当期法人道府県民税の20%が限度)

c 法人市町村民税

支出寄附金×15%(当期法人市町村民税の20%が限度)

平成29年3月31日以後に開始する事業年度

a 法人事業税

支出寄附金×10%(当期法人事業税の15%が限度)

b 法人道府県民税

支出寄附金×2.9%(当期法人道府県民税の20%が限度)

c 法人市町村民税

支出寄附金×17.1%(当期法人市町村民税の20%が限度)

(5)大都市圏に偏在する地方法人税収の再分配の強化

東京等に偏在する地方法人税収の再分配を強化するため、平成29年4月1日以後に開始する事業年度から、法人住民税率を引き下げ、地方法人税率を引き上げる。

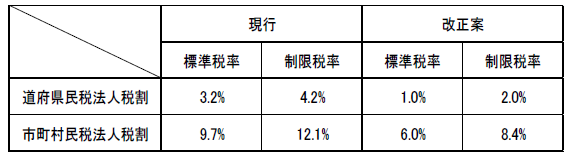

①法人住民税の法人税割の税率の改正

②地方法人税の税率の改正

現行の4.1%から、10.3%に引き上げる。

③ 地方法人特別税及び地方法人特別譲与税の廃止

地方法人特別税については、平成29年4月1日以後の開始事業年度から廃止し、地方法人特別譲与税は、平成30年8月譲与分から廃止する。

(1)軽減税率の導入

平成29年4月1日から導入する。軽減税率は、6.24%(地方消費税を合わせて8%)軽減税率の適用対象項目は以下のとおり。

①飲食料品の譲渡(食品表示法に規定する食品(酒税法に規定する酒類を除く)外食サービスを除く

②定期購読契約が締結された週2回以上発行される新聞

(2)適格請求書(インボイス)方式の導入

平成33年4月1日から導入する。

①仕入税額控除の厳格化

導入後は、「適格請求書発行事業者(仮称)」が発行した「適格請求書の保存がなければ仕入税額控除を認めない。(注)たとえば、定期的な自動引き落としなど、請求書の発行をしない一定の取引などについては、一定の事項が記載された帳簿のみの保存による仕入税額控除が引き続き認められる予定。よって、インボイスの継続発行が免除される「一定の取引」の要件について確認が必要となる。

②適格請求書発行事業者登録制度の創設

今後は、適格請求書を発行できないと事業者間での取引に支障が出ることになる。このため、平成31年4月1日から登録制度を開始する予定。

③免税業者からの請求書による仕入税額控除の経過措置

平成33年4月1日以降は、原則として、免税業者は、適格請求書発行事業者とはならないため、免税業者への支払いは仕入税額控除が認められなくなる。よって、免税業者が業者間取引において、不利な取扱いを受けることを緩和するために、一定期間は免税業者への支払いであっても、仕入税額控除を認める措置を講じる。

(3)高額資産購入後3年間の規制措置の創設

原則課税の事業者が、平成28年4月1日以後に、税抜価格で1,000万円以上の高額資を購入した場合には、その高額購入資産の仕入れ等の日の属する課税年度から、その事業年度の初日以後3年を経過する日の属する課税期間については、免税事業者及び簡易課税を選択することはできないこととする。

①高額資産の購入には、自社開発のソフトウエアなども含まれる。

②平成27年12月31日までに締結した契約に基づき、平成28年4月1日以後に高額資産を購入した場合には適用しない。

以上

事務所HPはこちら⇒https://minato-bestpilot.co.jp/about/

Copyright © 2021 MinatoTax&Consulting Firm

Copyright 2017 MinatoTax&Consulting Firm