2019/09/19

税理士 湊 義和

軽減税率・キャッシュレス還元が明記された領収書の入力方法について

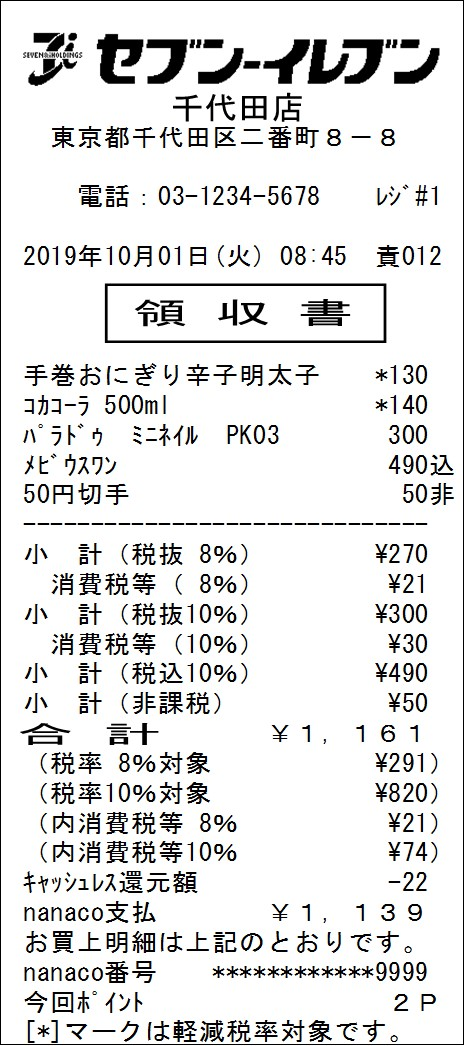

具体的に、株式会社セブン・イレブン・ジャパンからリリースされました下記の領収書を元にした仕訳は以下のとおりです。

*購入した商品については、全て「消耗品費」として表記しています。

*「50円切手」は購入者が直ぐに使用するものとして、消費税を認識しています。

軽減税率8%(消費税率6.24%・地方消費税率1.76%)と、標準税率8%(消費税率6.30%・地方消費税率1.70%)は、同じ8%であってもその内訳が異なります。新税率に対応している会計ソフトでは、これらを区分して入力できるようになっておりますので、間違わないように入力する必要があります。

対象店舗でキャッシュレス決済制度を使用して支払いを行うとポイント還元が受けられる制度が、消費税の増税と同時に始まります。この取り組みは9か月間の時限措置(2020/6/30まで)となります。

ポイント還元率は、対象店舗が中小・小規模の店舗の場合には5%還元、フランチャイズチェーン店舗、ガソリンスタンドの場合には2%還元です。計算方法は合計金額(税込金額)×2%(小数点以下切捨)です。

還元方法には「ポイント付与」「即時充当」「引落相殺」「口座充当」があります。

(1)上記事例(即時充当)の場合

具体的に、会社の社員が会社の経費を立替払いした場合を想定します。この領収書のようにポイント還元方法が「即時充当」の場合には、実質的に値引きとなることが明確であるため、経理処理は「雑収入」として収益を認識する必要があると考えます。「雑収入」を認識せずに1,161円で経費清算を行った場合には、22円について会社から社員への支払いに該当し、給与課税の対象となるためです。

(2)即時充当以外の場合

一方、ポイント還元方法が「即時充当」以外の場合には、個人に帰属するものとなり、会社との関係はなく個人の「一時所得」となります。ちなみに「一時所得」は50万円以下であれば、個人の確定申告において申告は不要です。

この場合の会社における仕訳は以下のとおりです。

(1)クレジットカード等を使用した場合の領収書等の保管について

10/1以降は、軽減税率と標準税率とが適用となるため、購入先より発行された領収書等の保管がより重要となります。領収書等がないと、正しい経理処理が出来ませんので、今まで以上に留意されてください。また、カード会社から発行される明細書のみを保存されている事業者もあるかと思いますが、この明細書だけではそもそも税務上の保存要件を満たしておりません。領収書等とのセットでの保存を徹底されてください。

(2)SUICA・PASMO等の電子マネー(交通系)を使用する場合の注意点

電子マネー(交通系)へのチャージについて、これを交通費のみの使途に要する場合には、チャージを行った時に旅費交通費として費用計上されてきた事業者も多いと思います。ただし、9/30までにチャージした金額を10/1以降に運賃等で使用した場合、10%分の消費税額込みでチャージから引かれることになるため、消費税率2%分の差異が生じることとなります。以上より、チャージ時ではなく使用時に費用計上することが正しい経理処理となります。

また、チャージした金額を交通費のみの使途ではなく、あらゆる支払いに利用している場合には、まずは電子マネー(交通系)により支払いを行った領収書等のみを分けて保存することが必須となります。さらに、過去の利用履歴を打ち出しして、当該領収書等と突合を行い、運賃等で使用した金額とそれ以外(「物販」として印字されます。)とを分けて入力する必要があります。この場合「物販」に該当するものについては、上記事例のような領収書等も含まれると思いますので、仕訳の入力に注意するととともに、その領収書等を過去の利用履歴とともに保存されることを徹底されてください。

以上のように煩雑な処理が必要となりますので、電子マネー(交通系)については、運賃等にのみ使用し、運賃等以外の支払いについては、別の電子マネーを準備されるなど、工夫されたほうがよいと思います。

以上

事務所HPはこちら⇒https://minato-bestpilot.co.jp/about/

Copyright©2021 MinatoTax&Consulting Firm

Copyright 2017 MinatoTax&Consulting Firm